サラリーマンが節税できることは少ない。以外に盲点なのが、「親の扶養」です。同居をしていなくても、義理親でも可能です。

- 親を扶養にするか判断する条件

- 扶養には『税法上の扶養』と『健康保険上の扶養』の2種類ある

- 親を税法上の扶養にした場合のメリット・デメリット

- 親を健康保険上の扶養にした場合のメリット・デメリット

親を扶養に入れたらどうなる?

子供も親も双方にメリットもデメリットがあります。ここで言うデメリットには、扶養する上での条件があり、その条件に合致しないと扶養にすることができません。

だからこそ、今の親と子の生活形態が条件に合致している人であれば、メリットしかありません。

まずは、その条件に合致するのか確認をした上で、双方共に満足できるのであれば、無理にでも扶養にすることをおすすめします。

生涯100年時代のこの時代、睨み合う日々を送っている親とわざわざ扶養にして付き合って行くことになります。まずは、双方で話し合い、メリット・デメリットを把握した上で申請に向けて進めてください。

お金のメリットばっかり追い求めて、人間関係(嫁姑問題など)に亀裂を発生させることにもつながる恐れがあります。ご注意してください。

<PR>

加入している生命保険の見直しは定期的に行っていますか?

家族構成が変わったら、加入している生命保険の見直して、保証は十分か?確認しましょう。

扶養と言っても2種類ある!?

扶養とは、自分一人の力で生計を維持できない人が家族や親族から経済的支援を受けることを言います。よって、「親を扶養に入れる」とは、「子供が親を経済的な支援をする」ことです。

ただし、扶養には『税法上の扶養』と『健康保険上の扶養』の2種類があります。それぞれについて開設します。

税法上の扶養

税法上の扶養とは?

所得に対して所得税・住民税が課せられます。しかし、扶養親族に応じて所得税・住民税の一定額が控除を受けることができます。これを『扶養控除』といいます。

言わば、扶養親族の人数が増えればその分控除額が増えることで減税することが可能となります。

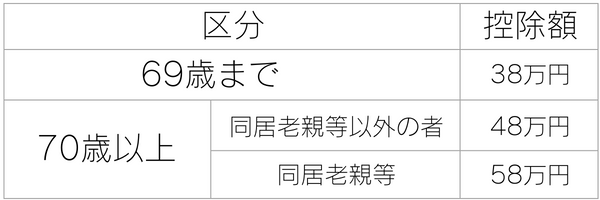

ただし、親を扶養にいれる場合は、親の年齢、同居有無に応じて控除額が異なります。

老人扶養控除の区分と控除額について

税法上の扶養のメリット・デメリット

メリット

- 減税になる

- 別居していても扶養に入れる

デメリット

- 生計を一にする必要がある

- 同居した方が控除額が多い(70歳以上)

日常生活費の出どころを共通にしている間柄であること。

ただし、同居していなくても良い。別居の場合は生活費や医療費などを手渡しではなく、振り込みや送金で記録を残す様にすると、申請が楽にできます。

税法上の扶養に入れる条件

親を税法上の扶養にするためには、以下の条件すべてを満たす必要があります。

- 被扶養者と生計を一にしている

- 親の年間所得金額が48万円以下である

- 親が青色申告者の事業専従事者として給与の支払いを受けていない、

または白色申告者の事業専従事者でない

※給与収入の場合は収入103万円以下、年金収入の場合は収入158万円以下です。

税法上の扶養に入れる方法

確定申告や年末調整で申請します。

<PR>

節税した資産を価値ある資産に変えて将来に備えてみませんか?

健康保険上の扶養

健康保険上の扶養とは?

子供が会社員や公務員など勤務先の健康保険組合に加入している場合は、一定の条件を満たすことで親も健康保険に入れることが可能です。

健康保険上の扶養のメリット・デメリット

メリット

- 親の健康保険料の負担がなくなる。

(ただし、75歳以上は加入できない)

デメリット

- 介護費用の負担が増える可能性がある

健康保険上の扶養に入る条件

親を健康保険の扶養にするためには、親の年齢が75歳未満であることが条件となります。また、健康保険組合によっても異なる部分がありが、以下を条件としているところが多いです。

- 被扶養者と生計を一にしている

- 同居の場合は、年収130万円未満、かつ被保険者の年間収入の2分の1未満

- 別居の場合…年収130万円未満、かつ被保険者からの援助額より少ない

健康保険上の扶養に入れる方法

親を健康保険の扶養に入れるためには、以下の書類を会社(健康保険組合)に提出しましょう。

- 被扶養者(異動)届

- 被扶養者の戸籍謄本

- 被扶養者の住民票

- 援助額が証明できる書類(振込通知書や現金書留など)

- 年金振込通知書(親が年金を受給している場合)

まとめ

節税のために親を扶養に入れることは、コスパとしては効果が微少。

すでに同居されていて条件に適応されている人は活用すべき制度です。

子供の効果===>節税

親の効果===>健康保険料節約

双方にメリットがありますし、どちらかが損をすることは今後の収入・支出にはありません。ただし、条件を達成するためにかかる追加費用と効果額を見比べて判断してください。